住宅リフォームの種類が、「省エネリフォーム」の場合、次のような税の優遇制度を利用することができます。

(1)投資型減税(1年限りの所得税の控除)

(2)ローン型減税(5年間の所得税控除)

(3)住宅ローン控除(10年間の所得税控除)

(4)固定資産税の軽減

(5)贈与税の特例

※(1)(2)(3)の所得税控除は、いずれかの選択制となります。

所得税からの控除ですから、控除額が、控除を受ける年の所得税額を超えることはありません。ただし(3)の住宅ローン控除では、所得税額で控除しきれない分を翌年の個人住民税から控除する仕組みがあります。

(注1)利用するには所定の要件を満たす必要があります。ご注意ください。

(注2)たとえば、「耐震リフォームと一般の増改築を同時に行う」「バリアフリーリフォームと省エネリフォームを同時に行う」というようなケースは少なくありません。このような場合に、税の優遇制度を併用できるかどうかについては、なるべく解説の中で触れますが、詳細は税務署にお問い合わせください。

(1)投資型減税(1年限りの所得税の控除)

ローンを利用しない住宅リフォームでも利用できるのが、投資型減税の制度です。

既存住宅に省エネリフォームを施した場合には、利用することができます。

【要件】

(1) 「一般断熱改修工事等(太陽光発電設備設置工事等を含む)」を行っていること

【一般断熱改修工事等とは?】

エネルギーの使用の合理化に資する増築、改築、修繕または模様替えを指し、具体的には以下のとおり。

(a) すべての居室の窓全部の改修工事で、改修部位の省エネ性能が平成11年基準以上になる工事(必須です!)

(b) (a)と併せて行う床等の改修工事で、改修部位の省エネ性能が平成11年基準以上になる工事(任意)

(c) (a)と併せて行う天井等の改修工事で、改修部位の省エネ性能が平成11年基準以上になる工事(任意)

(d) (a)と併せて行う天井等の改修工事で、改修部位の省エネ性能が平成11年基準以上になる工事(任意)

(e) (a)~(d)と併せて行う、当該家屋と一体となって効用を果たす一定の太陽光発電装置などの設備の取替え又は取付工事(任意)⇒太陽電池モジュール等を指します。

(f) (a)~(d)と併せて行う、当該家屋と一体となって効用を果たす一定のエネルギー使用合理化設備の取替え又は取付工事(任意。H26.4.1~)⇒太陽熱利用システム・高効率空調機・高効率給湯器等を指します。

(2) 省エネフォームを行う方が、税法上の居住者であること。

(3) この税額控除を受ける年分の合計所得金額が、3千万円以下であること。

(4) 省エネリフォーム後の居住開始日が、平成21年4月1日から平成29年12月31日までの間であること。

(5) 省エネリフォームの日から6か月以内に居住していること。

(居住の用に供する家屋を二つ以上所有する場合には、主として居住の用に供する一つの家屋に限る)

(6) 省エネリフォーム後の家屋の床面積が、50㎡以上(登記簿上)であること。

(7) 併用住宅の場合、省エネリフォーム後の床面積の2分の1以上が自己の居住用であること。

(8) 一般断熱改修工事等(太陽光発電設備設置工事を含む)に関して国が定める標準的な工事費用相当額から補助金等を差し引いた額が、50万円超であること。

(9) 一般断熱改修工事等(太陽光発電設備設置工事を含む)であることを証明する「増改築等工事証明書」等を添付して確定申告すること。

【控除率】

平成26年4月1日~平成29年12月31日までの間に省エネリフォームを完了した場合

→一般断熱改修工事等に関して”国が定めた標準的な工事費用”の10%

・ただし、上限は原則が25万円で、工事費用にかかる消費税が5%なら上限は20万円です。

・一般断熱改修工事等と併せて太陽光発電設備設置工事を行う場合、上限は原則が35万円で、工事費用にかかる消費税が5%なら上限は30万円です。

・”国が定めた標準的な工事費用”は、増改築等工事証明書に記載されています。

・補助金などをもらっている場合には、その補助金の額を差し引いてから、控除率を掛けます。

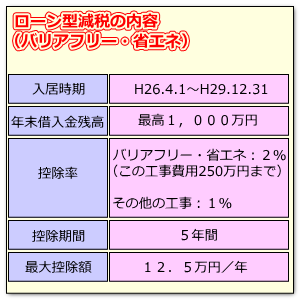

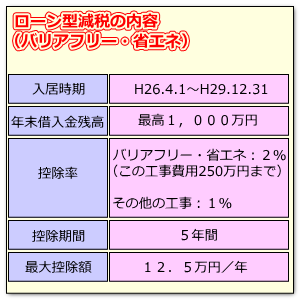

(2)ローン型減税(5年間の所得税控除)

償還期間5年以上の住宅ローンを借りて自分の家を省エネ仕様にリフォームした場合には、5年間の所得税控除(控除率2%または1%)を受けることができます。これがローン型減税の制度で、正式名称は「特定増改築等住宅借入金等特別控除」といいます。

一般の住宅ローン控除(10年間の所得税控除)と比べると、要件がいろいろと細かいのですが、特定断熱改修工事費用相当額の部分については控除率が2%と高めになっています。

【要件】

(1) 「断熱改修工事等」または「特定断熱改修工事等」を含む増改築工事を行っていること。なお、省エネリフォームと併用して適用を受ける増改築等工事は、住宅ローン控除の適用対象工事であること。

【断熱改修工事等とは?】

エネルギーの使用の合理化に相当程度資する増築、改築、修繕または模様替えを指し、具体的には以下のとおり。

(a) すべての居室の窓全部の改修工事で、改修部位の省エネ性能が平成11年基準以上になる工事(必須です!)

(b) (a)と併せて行う床等の改修工事で、改修部位の省エネ性能が平成11年基準以上になる工事(任意)

(c) (a)と併せて行う天井等の改修工事で、改修部位の省エネ性能が平成11年基準以上になる工事(任意)

(d) (a)と併せて行う天井等の改修工事で、改修部位の省エネ性能が平成11年基準以上になる工事(任意)

(e) 住宅全体の省エネ性能が改修前から一段階相当以上上がる工事内容であること(必須、ただしH27.12.31まではこの条件は適用されない)

【特定断熱改修工事等とは?】

エネルギーの使用の合理化にいちじるしく資する増築、改築、修繕または模様替えを指し、具体的には以下のとおり。

・ 上記の断熱改修工事等のうち、改修後の住宅全体の省エネ性能が平成11年基準相当となると認められる工事

(2) 省エネリフォームを行う方が、税法上の居住者であること。

(3) この税額控除を受ける年分の合計所得金額が、3千万円以下であること。

(4) 省エネリフォーム後の居住開始日が、平成21年4月1日から平成29年12月31日までの間であること。

(5) 省エネリフォームの日から6か月以内に居住し、適用年の12月31日まで引き続き住んでいること。

(居住の用に供する家屋を二つ以上所有する場合には、主として居住の用に供する一つの家屋に限る)

(6) 省エネリフォーム後の家屋の床面積が、50㎡以上(登記簿上)であること。

(7) 併用住宅の場合、省エネリフォーム後の床面積の2分の1以上が自己の居住用であること。

(8) 省エネリフォームに関して国が定める標準的な工事費用相当額から補助金等を差し引いた額が、50万円超であること。

(9) リフォームのために償還期間が5年以上の住宅ローン等を借り入れていること。

(10) 省エネリフォームであることを証明する「増改築等工事証明書」等を添付して確定申告すること。

【控除率】

平成26年4月1日~平成29年12月31日までの間に省エネリフォームを完了した場合

・控除率が2%になるのは、「特定断熱改修工事等」に限られます。「特定断熱改修工事等」を満たさない「断熱改修工事等」を行った場合には、控除率は1%です。

・工事費用にかかる消費税が5%なら、控除率2%の適用があるのは工事費用200万円まで、最大控除額は12万円/年となります。

・バリアフリーリフォームと省エネリフォームをあわせて行う場合でも、借入金残高の上限額や控除率2%の適用を受けられる工事費用上限額は変わりません。

・補助金などをもらっている場合には、その補助金の額を差し引いてから、控除率を掛けます。

(3)住宅ローン控除(10年間の所得税控除)

償還期間10年以上の住宅ローンを借りて増改築を行う場合に、10年間の所得税控除(控除率1%)を受けることができるのが住宅ローン控除の制度で、正式名称は「住宅借入金等特別控除」といいます。

増改築の内容に制限がないので、「省エネリフォーム」でももちろん利用できます。

控除率や要件等の制度内容は、新築や取得の際の住宅ローン控除とほとんど同一です。401 住宅ローン控除について(新築・取得の場合)をご覧ください。

ただし増改築の場合には、以下の要件が追加されます。

(A)その工事費用の額が100万円を超えており、その2分の1以上の額が自己の居住用部分の工事費用であること。

(B)次のいずれかの工事に該当するものであること。

・増築、改築、建築基準法に規定する大規模な修繕または大規模の模様替えの工事

(注)ここで言う「大規模な修繕または大規模の模様替え」とは、建築物の主要部(壁、柱、床、はり、屋根または階段)のいずれか1種以上について行う過半の修繕・模様替えを指す。

・マンションなどの区分所有する部分の床、階段、間仕切り壁、壁(遮音性・断熱性を向上させるものに限る)の過半について行う一定の修繕・模様替えの工事

・家屋のうち居室、調理室、浴室、便所、洗面所、納戸、玄関、廊下について、一室の床または壁の全部について行う修繕・模様替えの工事

・新耐震基準に適合させるための一定の修繕・模様替えの工事

・一定のバリアフリー改修工事

・一定の省エネ改修工事

(4)固定資産税の軽減

要件を満たす省エネリフォーム(熱損失防止改修工事)を行うと、翌年度のみ、一定の割合で固定資産税が軽減される制度。

なお、省エネリフォームについての固定資産税特例は、「耐震」リフォームによる固定資産税の特例と同一年度に適用することができないため、どちらかの特例を選択する必要があります。

反対に、「バリアフリー」リフォームによる減額との併用は可能です。

【要件】

以下のすべてに該当すること

(1)平成20年1月1日以前から存在する住宅であること(賃貸住宅を除く)

(2)平成28年3月31日までに工事を完了すること

(3)併用住宅の場合、リフォーム後の家屋の居住部分が2分の1以上であること

(4)下記の熱損失防止改修工事であること

(a) 窓の改修工事で、改修部位の省エネ性能が平成11年基準以上になる工事(必須。なお、すべての窓でなくてもOK)

(b) (a)と併せて行う床等の改修工事で、改修部位の省エネ性能が平成11年基準以上になる工事(任意)

(c) (a)と併せて行う天井等の改修工事で、改修部位の省エネ性能が平成11年基準以上になる工事(任意)

(d) (a)と併せて行う天井等の改修工事で、改修部位の省エネ性能が平成11年基準以上になる工事(任意)

(5)省エネリフォーム費用が50万円を超えること(補助金差し引き後)

(6)工事完了後3ヶ月以内に市区町村(都内は都税事務所)に申告すること。

【減額される税額】

一戸あたりの居住面積が120㎡以下の場合 :3分の1

一戸当たりの居住面積が120㎡を超える場合:120㎡相当分の3分の1(120㎡を超える部分は適用外)

※建物のみ適用。土地には適用なし。

【減額される期間】

1年間のみ

(5)贈与税の特例

・「直系尊属から住宅取得等資金の贈与を受けた場合の非課税特例」については、省エネリフォームでも利用可能です。

329 直系尊属から住宅取得等資金の贈与を受けた場合の非課税特例をご覧ください。

・「相続時精算課税制度の住宅取得等資金の特例」についても、省エネリフォームでも利用可能です。

326 相続時精算課税制度(2) 適用要件と住宅資金等特例をご覧ください。

厂厂厂厂厂厂厂厂厂厂厂厂厂厂厂厂厂厂厂厂厂厂

厂厂厂厂

厂厂厂 ©司法書士法人ひびき@埼玉八潮三郷

厂厂 お問い合わせはこちら

厂 無断転載禁止